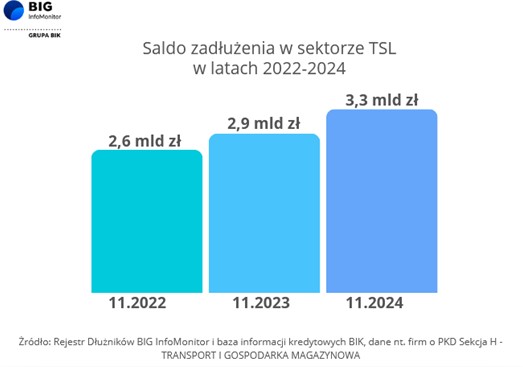

Rosnące długi branży to kwestia, o której wspominamy regularnie. Suma zaległości przedsiębiorstw z sektora TSL rośnie bez ustanku. Dane zgromadzone w Rejestrze Dłużników BIG InfoMonitor oraz w bazie kredytowej BIK są jak gorzka pigułka. Zaległości na koniec listopada 2024 roku przekroczyły 3,3 mld zł. To o ponad 400 mln zł (15,3 proc.) więcej, niż w tym samym okresie 2023 r.

Oznacza to, że dynamika zaległego zadłużenia jest większa niż w trakcie pandemii, gdzie roczny wzrost notowano na poziomie ok. 200 mln zł. Koszty operacyjne przedsiębiorstw nie chcą tymczasem spadać. Branża musi mierzyć się z kolejnymi wyzwaniami, także o charakterze geopolitycznym czy regulacyjnym. Przyjmując średni koszt ciągnika siodłowego jako 300 000 zł można oszacować, że za kwotę przeterminowanego zadłużenia branży TSL, cała jej flota mogłaby się powiększyć o ponad 11 000 pojazdów. Obrazuje to, jak bardzo problemy finansowe branży ograniczają jej możliwości rozwoju i pełnego wykorzystania potencjału. Jest to odczuwalne nie tylko dla przedsiębiorstw działających w tym sektorze, ale także dla całej polskiej gospodarki. Branża TSL generuje bowiem około 7% PKB i odpowiada za 6,5% zatrudnienia w kraju. Jej kondycja rezonuje na szereg innych sektorów gospodarki.

Rosnące długi problemem większym, niż dotąd

Według danych Rejestru Dłużników BIG InfoMonitor oraz bazy informacji kredytowych BIK, niespłacane w terminie długi w branży TSL stale rosną. W ciągu ostatnich dwóch lat kwota nieopłaconych w terminie świadczeń na rzecz banków czy kontrahentów zwiększyła się o ponad 730 mln zł. Z tego aż 440 mln zł przypadło na ostatnie 12 miesięcy. To więcej niż w latach 2020–2022, kiedy branża zmagała się z konsekwencjami pandemii COVID-19. Trend wzrostowy przeterminowanego zadłużenia szacowano w tym czasie na 414 milionów złotych.

Wraz ze wzrostem przeterminowanego zadłużenia zmieniała się także liczba firm, mających problemy z regulowaniem swoich zobowiązań.

– Choć między 2022 a 2023 rokiem odnotowano spadek liczby takich nierzetelnych podmiotów o około 1800, to w ciągu ostatniego roku ich liczba ponownie wzrosła i to niemalże trzykrotnie, bo o 5229 . W listopadzie 2024 roku wynosiła ona 39 420 przedsiębiorstw, co oznacza wyraźny wzrost w porównaniu z chwilową poprawą sprzed roku – informuje Paweł Szarkowski, prezes BIG InfoMonitor.

Paweł Szarkowski zwraca uwagę na pewien niepokojący fakt. Chodzi o rosnący odsetek firm z niespłaconymi zobowiązaniami w stosunku do liczby wszystkich przedsiębiorstw działających w sektorze. Obecnie jest to 9%, co oznacza, że niemal co dziesiąta firma zmaga się z poważnymi problemami finansowymi. To podnosi ryzyko współpracy z tymi podmiotami.

Każda złotówka oglądana przed wydaniem

Od 2020 roku branża TSL nieustannie zmaga się z kolejnymi wyzwaniami, które wciąż się mnożą i zmieniają swój charakter. Czynnikiem, który zredefiniował funkcjonowanie całego sektora była pandemia COVID-19. Jej cień jest ciągle widoczny i nadal przekłada się na funkcjonowaniu branży. W kolejnych latach pojawił się dodatkowo szereg problemów ze względu na zawirowania geopolityczne. Przełomowy zanosi się obecny rok, kiedy to firmy TSL będą musiały sprostać już nie tylko dynamicznym zmianom na rynku, ale również nowym technologiom i regulacjom. To z kolei oznacza inwestycje i dokładne przyglądanie się każdej wydawanej złotówce. Dodatkowo upłynie również pod znakiem dalszego wzrostu opłat drogowych, zapowiadanych przez kolejne kraje.

– Polska branża TSL odczuwa obecnie duży spadek popytu na usługi transportowe w wyniku recesji w głównych gospodarkach UE. Niemiecka gospodarka po spadku o 0,3% w 2023 r. odnotowała również spadek w 2024 r. o 0,2%. Jest to więc już drugi rok z rzędu, gdy odnotowano spadek, który rzutuje na funkcjonowanie gospodarek innych krajów – mówi dr hab. Waldemar Rogowski, prof. SGH, główny analityk BIG InfoMonitor.

Profesor wyjaśnia, że Wynika to z faktu dużych powiązań kooperacyjnych. Polskie przedsiębiorstwa są w nich podwykonawcami dla niemieckich czy francuskich firm. Obrazuje to również najnowszy odczyt PMI dla polskiego przemysłu, który za grudzień 2024 r. wyniósł 48,2. Sytuację dodatkowo komplikuje wzrost kosztów operacyjnych w transporcie. Wynika on przede wszystkim z rosnących cen paliw oraz kosztów wynagrodzeń. Dostosowywanie się do zmian ustawowych takich jak „Europejski Zielony Ład” i pakiet mobilności dodatkowo obciąża portfele wielu firm. Branża boryka się również z niedoborem wykwalifikowanych kierowców. Jak wynika z danych „Barometru zawodów”, zawód kierowcy samochodów ciężarowych od lat znajduje się na liście deficytowych. Obecnie zapotrzebowanie na kierowców w tej branży szacuje się na około 100 000 osób.

Paweł Szarkowski dodaje, że wszystko to powoduje problemy z zyskownością działalności, a coraz częściej również z płynnością finansową. Średnia kwota zaległego zobowiązania przypadająca na jedną firmę z tego sektora zbliża się już do 85 000 zł. To o ponad 10 000 zł więcej niż jeszcze rok wcześniej. W efekcie branża może mieć coraz większe trudności z utrzymaniem wypłacalności. To z kolei może wpłynąć na jej zdolność do inwestycji i adaptacji do nowych trendów.

W którą stronę pójdzie sektor TSL

Rosnące długi i koszty nie zmieniają faktu, że wciąż możliwa jest poprawa sytuacji. Firmy coraz chętniej inwestują w technologie cyfrowe i automatyzację. Pozwala to na lepszą optymalizację procesów, zwiększenie efektywności, a tym samym poprawę zyskowności i rentowności. Dynamiczny rozwój sektora e-commerce również napędza zapotrzebowanie na usługi transportowe i logistyczne. W ten sposób stwarza szansę na wzrost przychodów, szczególnie w zakresie logistyki ostatniej mili oraz magazynowania.

Jednocześnie coraz więcej przedsiębiorstw decyduje się na inwestycje w zieloną energię jako alternatywę dla rosnących cen energii elektrycznej. Jednak proces dekarbonizacji branży TSL pozostaje dużym wyzwaniem. Brak wsparcia ze strony państwa, zarówno w zakresie regulacji, jak i finansowania działań związanych z redukcją emisji, znacząco utrudnia wdrażanie rozwiązań ekologicznych. Koszty inwestycji w bardziej ekologiczne technologie są wysokie, przez co wiele firm, zwłaszcza mniejszych, nie jest w stanie ich przeprowadzić.