Motoryzacja miała się dobrze w 2023 roku, jak pokazują wnioski z badania przeprowadzonego przez Grupę MotoFocus oraz Santander Bank Polska we współpracy z Stowarzyszeniem Dystrybutorów i Producentów Części Motoryzacyjnych oraz Polską Agencją Inwestycji i Handlu.

Firmy zdążyły już wypracować modele funkcjonowania w często nie dających się̨ przewidzieć́ warunkach i w miarę̨ płynnie dostosowują działalność do zachodzących zmian. Wiele problemów, z którymi branża zmagała się od początku 2020 r. nie występuje już w tej skali co uprzednio, co oczywiście pomaga w prowadzeniu działalności.

Czy 2024 r. będzie podobny? Ostatnie doniesienia medialne mówiące o zwolnieniach przemyśle motoryzacyjnym liczonych w tysiącach nie do końca oddają sytuację w całej branży, co potwierdza omawiany raport.

Kondycja producentów części

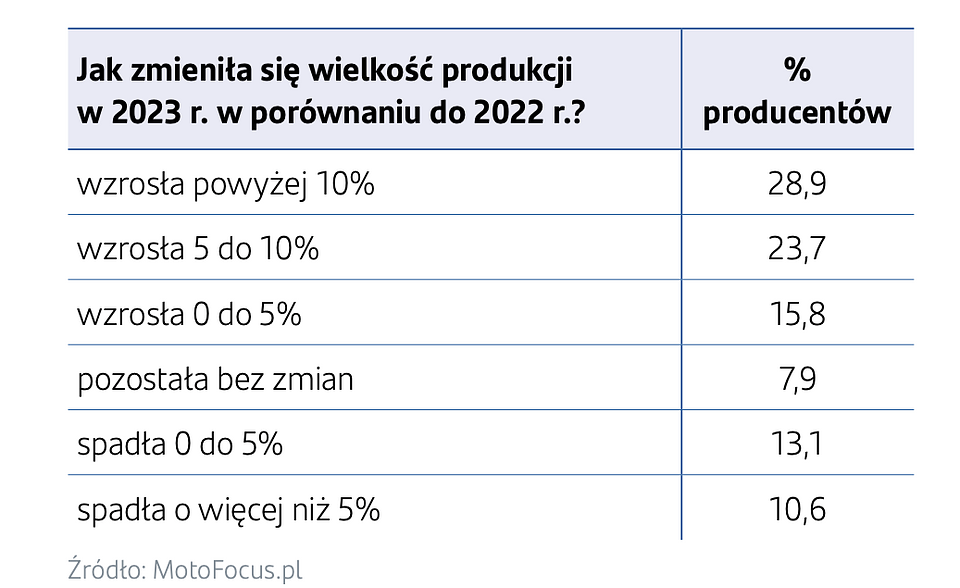

Patrząc na wyniki barometru przeprowadzonego wśród producentów, zarówno tych oferujących produkty na pierwszy montaż, jak i dostawców na rynek wtórny, możemy stwierdzić, że dla 68,5% ankietowanych miniony rok był pod względem oceny wielkości produkcji lepszy niż 2022 r. Jedynie 7,9% uczestników badania odnotowało produkcję na tym samym poziomie, podczas gdy niespełna 1/4 zanotowała spadki w tym zakresie.

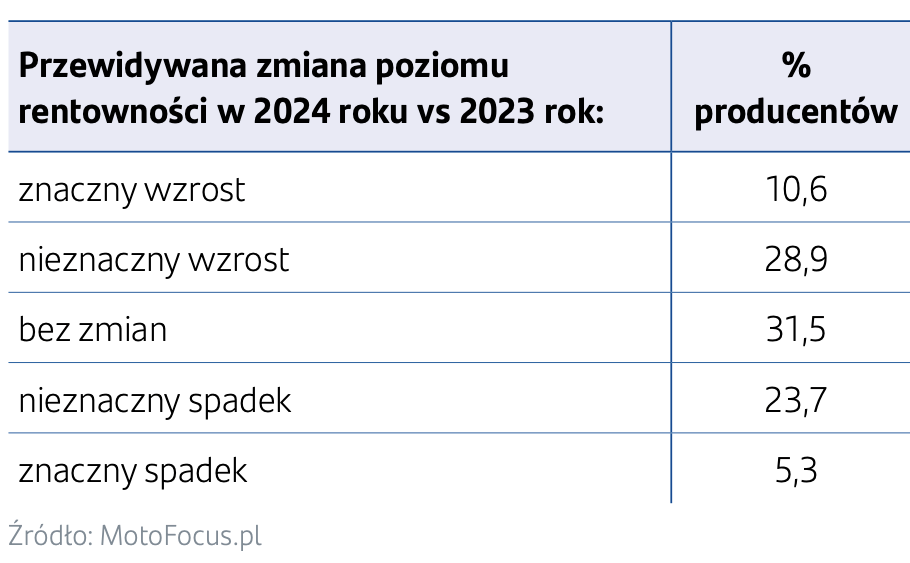

Jeśli chodzi o przewidywania dostawców części na pierwsze miesiące 2024 r. to bardzo pozytywną informacją jest to, że ponad połowa z nich spodziewa się wzrostów, w tym 2/3 prognozuje zwiększenie produkcji o więcej niż 5%, a spadki są zakładane zaledwie przez 1/5 respondentów. Przy stabilnym otoczeniu biznesowym wzrost produkcji powinien iść w parze ze wzrostem poziomu rentowności. Jednak porównując procent firm, które prognozują wzrost produkcji (58%), z tymi które spodziewają się wzrostu rentowności (39,5%) w 2024 roku, okazuje się, że według wielu z nich koszty będą rosły szybciej niż przychody z rosnącej produkcji. 29% firm zakłada spadek rentowności swojej działalności.

– Rok 2023 był rokiem pełnym wyzwań, zresztą jak wszystkie poprzedzające go lata, począwszy od wybuchu pandemii. Ciągłe zawirowania polityczno-gospodarcze w mniejszym lub większym stopniu odciskały i odciskają piętno na działalności przedsiębiorców z branży motoryzacyjnej, która, jak doskonale wiemy, jest porównywana do systemu naczyń połączonych. Tak więc, gdy jedna gałąź kolokwialnie mówiąc „obrywa”, w ślad za nią reperkusje odczuwają również pozostali uczestnicy łańcucha wartości. Rozmawiając jednak z przedstawicielami branży można odnieść wrażenie, że skala problemów i wyzwań była mniejsza niż w ciągu poprzednich lat, a ogólne nastroje są dość pozytywne, co odzwierciedlają wyniki barometru. Oczywiście branża motoryzacyjna poddawana jest ciągłym zmianom. Jesteśmy w trakcie bliźniaczej transformacji cyfrowej i ekologicznej, co wymusza jeszcze większą aktywność firm, jeszcze większe skupienie na innowacyjności, dywersyfikacji portfolio produktów czy asortymentu, wchodzeniu na nowe rynki i jeszcze lepsze reagowanie na potrzeby klientów i rynku. – mówi Tomasz Bęben prezes Stowarzyszenia Dystrybutorów i Producentów Części Motoryzacyjnych.

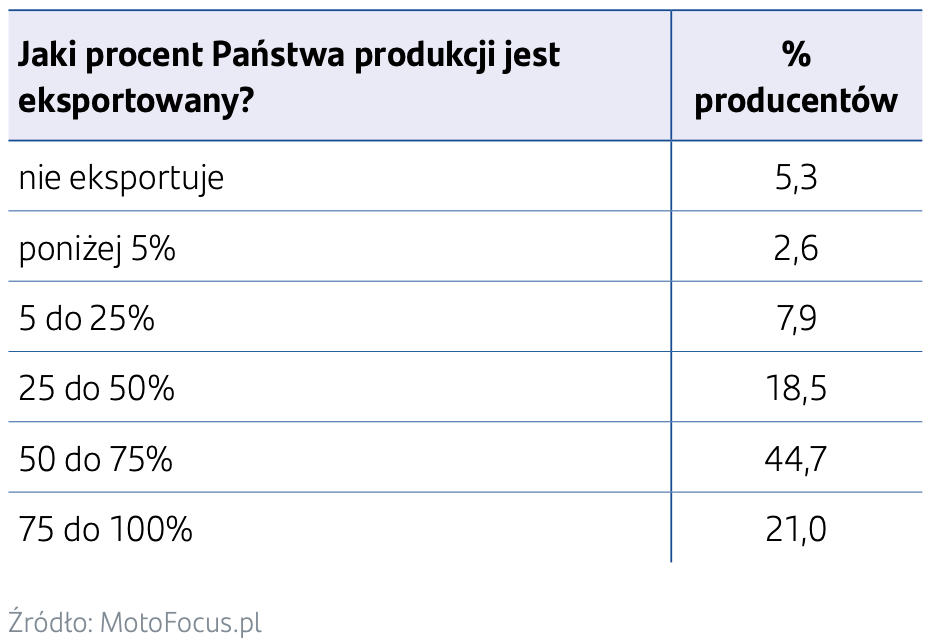

Wśród respondentów tej edycji barometru jedynie niewielki ułamek z nich nie eksportował swoich produktów lub ich eksport stanowił nie więcej niż 5%. Pozostali uczestnicy badania z powodzeniem sprzedawali swoje wyroby poza granicami kraju, blisko 2/3 podmiotów wyeksportowało ponad połowę swojej produkcji. Eksport i wchodzenie na nowe rynki wydaje się sposobem na utrzymywanie dobrych wyników pomimo notowanych wyzwań i zmian w motoryzacji.

Grzegorz Gałczyński, ekspert z Polskiej Agencji Inwestycji i Handlu, wskazuje, że z uwagi na utratę rynków na wschodzie przedsiębiorcy mogą wziąć pod uwagę inne atrakcyjne rynki jak Turcja, Egipt, Maroko, RPA.

Jak wskazuje Radosław Pelc, analityk sektora motoryzacyjnego w Santander Bank Polska, duże wzrosty produkcji i rejestracji pojazdów z 2023 roku raczej nie mają szansy się powtórzyć. W pierwszej połowie minionego roku sektor korzystał na wysokim poziomie skumulowanych zamówień i nadrabiał zaległości produkcyjne. Ta sytuacja się jednak skończyła. Rynek zbliżył się do poziomu równowagi, zatem dynamika będzie zależna od bieżącego popytu. Trendy i prognozy wskazują na stopniową poprawę sytuacji makroekonomicznej, jednak raportowane przez producentów zamówienia na nowe samochody są nadal wyraźnie poniżej poziomów sprzed pandemii. Wzrostowi zainteresowania kupnem pojazdów na pewno nie sprzyjają wysokie ceny. Gwałtowny spadek rejestracji elektrycznych aut osobowych w grudniu w Niemczech po zakończeniu programu dotowania kupna elektryków potwierdził, jak bardzo popyt na nie jest uzależniony od dotacji. Kończące się programy wsparcia zakupu samochodów elektrycznych mogą z kolei sprzyjać markom z Chin, które oferują je w znacznie niższych cenach. Jeśli ekspansja i dynamika wzrostu sprzedaży pojazdów z Chin na rynku europejskim utrzyma się na wysokim poziomie, to mogą one uzyskać udział rynkowy, który może być już mocno odczuwalny przez europejskich producentów samochodów oraz części motoryzacyjnych.

Ostatnie doniesienia medialne wskazują, że producenci części dostarczających na pierwszy montaż mocno odczuwają transformację w branży, a to dopiero początek. Największe emocje wzbudziły zapowiedzi masowych zwolnień i planów dalszych redukcji etatów u największych europejskich producentów części motoryzacyjnych Kolejne miesiące zapewne zaowocują kolejnymi cięciami, prawdopodobnie nie tylko w zatrudnieniu.

Dystrybucja części

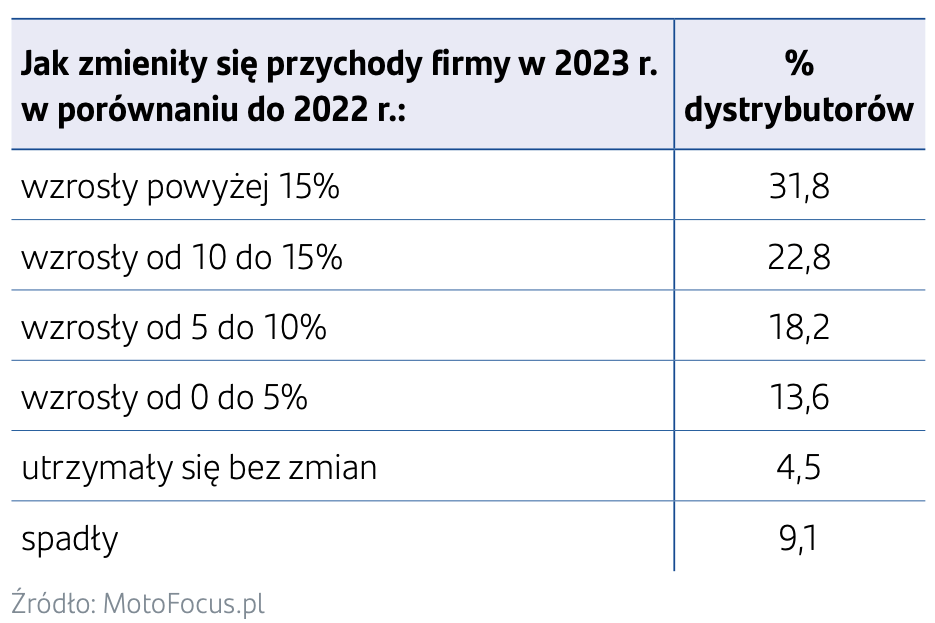

Polscy dystrybutorzy przyzwyczaili już nas do dynamicznego wzrostu przychodów, którego końca na ten moment z pewnością nie widać. Prawie jedna trzecia zanotowała wzrost powyżej 15%.

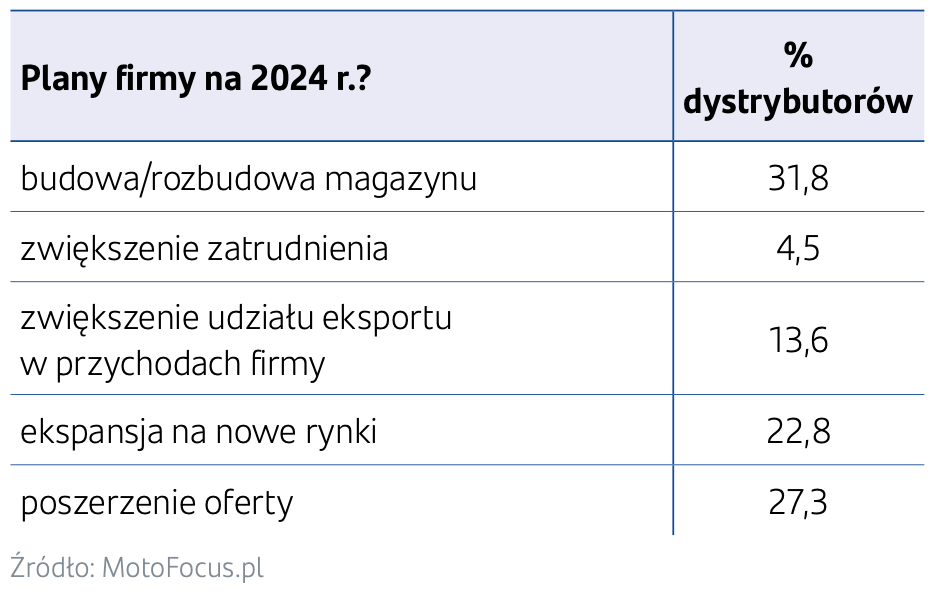

Początek nowego roku to tradycyjnie czas rozmów na temat planów i zamierzeń. Tak duża dynamika wzrostu sprzedaży dystrybutorów sprawia, iż prawie jedna trzecia ankietowanych firm jako priorytet planuje budowę lub rozbudowę magazynu, a niewiele mniej poszerzenie oferty. Co piąta zamierza skupić się na ekspansji na nowe rynki, a co dziesiąta na zwiększeniu udziału eksportu w całkowitych przychodach. Polscy dystrybutorzy znani są z tego, że oferują szeroką gamę części zamiennych przeznaczonych do wielu marek pojazdów. Odpowiedzi wskazują, że zamierzają oni ciągle wzmacniać tę przewagę konkurencyjną oraz wykorzystywać ją do podbijania kolejnych rynków.

Stabilna sytuacja warsztatów motoryzacyjnych

Liczba klientów w ostatnim kwartale w porównaniu do poprzedniego pokazała równomierny rozkład głosów z naciskiem na brak zmian. Należy zauważyć, że nieco większy procent warsztatów wskazało na spadek liczby klientów, co mogło być wynikiem mniejszego grudniowego popytu. W drugim pytaniu dotyczącym oceny rok do roku rozkład odpowiedzi jest podobny z lekkim wskazaniem na wzrost. Jak widać, mimo ciągłego wzrostu kosztów życia, Polacy nie rezygnują z napraw samochodów.

Jeśli chodzi o zmiany liczby klientów w ujęciu rok do roku możemy jednak zaobserwować trend malejący, tzn. odsetek warsztatów wskazujących na wzrost w każdym kolejnym kwartale roku 2023 był niższy, przy rosnącym udziale warsztatów deklarujących spadek liczby odwiedzających ich kierowców.

Delikatny wzrost liczby klientów w warsztatach przekłada się również na wzrost przychodów. Warto podkreślić, że większa liczba warsztatów zanotowała wzrosty przychodów niż tych, które zauważyły wzrost liczby klientów. Oznacza to, że klienci średnio zastawiali większe kwoty za naprawy niż w roku poprzednim. Nie musi to oznaczać wzrostu rentowności działalności warsztatów, a raczej potwierdza, że warsztaty podążają za inflacją. Prognoza dotycząca zmiany przychodów w obecnym kwartale jest bardzo podobna do opisanych wcześniej wyników za poprzedni kwartał. Odpowiednio prawie połowa warsztatów spodziewa się wzrostów, jedna trzecia spadków, a co piąta nie prognozuje zmian.

Czy na rynku wkrótce zabraknie mechaników?

Od wielu lat dużo mówi się o potrzebie kształtowania pozytywnego wizerunku branży, aby przyciągać młodych ludzi do pracy w warsztatach. Długo funkcjonował wizerunek mechanika jako osoby gorzej wykształconej i pracującej w złych warunkach. Pozytywną zmianę w postrzeganiu branży widać jednak w liczbie uczniów podejmujących naukę w szkołach branżowych i technikach na kierunkach związanych z naprawą pojazdów. Od kilku lat liczba adeptów mechaniki pojazdowej zwiększa się.

Integralną częścią nauki zawodu powinny być praktyki zawodowe w firmach działających na rynku. Niestety wyniki ankiety nie napawają optymizmem. Prawie połowa warsztatów zadeklarowała, że nie przyjmuje uczniów na praktyki zawodowe. Takie podejście niestety nie pomoże w kształceniu przyszłych profesjonalnych mechaników. Być może konieczne jest w tym względzie wprowadzenie odpowiednich zachęt, które ułatwiłyby przyjmowanie uczniów na praktyki. Mowa tu między innymi o finansowym wsparciu państwa, tworzeniu klas patronackich czy proponowaniu ulg podatkowych.

– Ostatnie miesiące przyniosły pewną stabilizację na rynku usług warsztatowych. Powoli rosnące przychody warsztatów są wynikiem tego, że naprawy, pomimo inflacji i rosnących kosztów życia, nie można odsuwać w nieskończoność. Jednak warsztaty nadal mają swoje problemy. Nawet najlepszy warsztat nie utrzyma się na rynku bez możliwości zatrudniania wysoko wykwalifikowanych pracowników. Z tego powodu niezwykle istotne jest zadbanie nie tylko o pozytywny wizerunek branży, ale również o jak najlepsze środowisko nauki dla młodych adeptów mechaniki pojazdowej. Wiele mówi się o potrzebie kształcenia dualnego: w szkole i miejscu pracy. Obecnie pracodawcy nie zawsze mogą sobie pozwolić na możliwość prowadzenia praktyk zawodowych. Głównym czynnikiem jest czas, jaki należy poświęcić na przekazanie wiedzy. W sytuacji, gdy tak wyraźnie odczuwalny jest brak rąk do pracy, a jej zakres rośnie, właściciel warsztatu staje przed trudnym dylematem, czy może sobie pozwolić na kształcenie ucznia kosztem czasu naprawy. Pomóc tu może lepsze zorganizowanie systemowe, zarówno ze strony państwa, szkół, jak i przedsiębiorców. Należy zwrócić uwagę na konieczność uproszczenia procedur związanych z partycypacją państwa w kosztach kształcenia czy promocję klas patronackich. Dobrym pomysłem mogłyby być również zachęty podatkowe dla przedsiębiorców kształcących uczniów. – wskazuje Alfred Franke prezes Grupy MotoFocus.

Pełen raport dostępny jest tutaj.

Źródło: SDCM